Steuervergünstigungen für Kinder mit Behinderung

Kinder mit Behinderung benötigen häufig eine besondere Betreuung oder zusätzliche Aufwendungen, die für Eltern eine finanzielle Belastung darstellen. Um Eltern in solchen Fällen zu unterstützen, gibt es einige staatliche Steuervergünstigungen. Der Steuerring fasst die wichtigsten im Überblick zusammen.

Kindergeld oder Kinderfreibetrag

Grundsätzlich steht allen Eltern entweder das Kindergeld oder der Kinderfreibetrag zu. Wie die Förderung zu beantragen ist und was sich in Ihrem speziellen Fall mehr lohnt, erfahren Sie in unserem Steuertipp Kindergeld oder Kinderfreibetrag – was lohnt sich mehr?

Im Normalfall entfällt diese Leistung spätestens mit einem Alter von 25 Jahren. Eltern von Kindern mit Behinderung bilden allerdings eine Ausnahme. Sie haben auch für erwachsene Kinder weiterhin einen Anspruch, wenn folgende Voraussetzungen erfüllt sind:

-

Das Kind ist aufgrund einer körperlichen, geistigen oder seelischen Behinderung außerstande, für seinen eigenen Lebensunterhalt zu sorgen. Das bedeutet, dass das Einkommen des Kindes maximal beim Grundfreibetrag liegen darf. Wenn das Kind mehr verdient, prüft die Familienkasse, ob das Einkommen den individuellen Bedarf des Kindes abdeckt.

-

Die Behinderung muss vor dem 25. Geburtstag eingetreten sein.

Behinderten-Pauschbetrag

Der Behinderten-Pauschbetrag deckt wiederkehrende, typisch behinderungsbedingte Zusatzkosten ab. Durch ihn können außergewöhnliche Belastungen einfach und ohne Nachweise in der Steuererklärung geltend gemacht werden.

Die Höhe des Behinderten-Pauschbetrags hängt vom Grad der Behinderung (GdB) ab. Seit dem Jahr 2021 gelten folgende Beträge:

Übertragung des Behinderten-Pauschbetrags

Eltern eines Kindes mit Behinderungen können den Behinderten-Pauschbetrag auch auf sich übertragen lassen. Im Falle, dass das Kind keine Steuererklärung abgibt, würde der Pauschbetrag so nicht verfallen. Die Voraussetzung für die Übertragung ist ein geltender Anspruch auf Kindergeld oder den Kinderfreibetrag.

Außergewöhnliche Belastungen

Ein einmaliger Mehraufwand, der nicht durch den Behinderten-Pauschbetrag abgedeckt ist, kann als außergewöhnliche Belastung steuerlich geltend gemacht werden. Dazu gehören beispielsweise:

-

Krankheits- und Kurkosten

-

Kosten für Medikamente

-

Fahrtkosten zu Arztbesuchen

-

Umrüstungen für ein behindertengerechtes Umfeld

Kurzzeitige Unterbringung in einer stationären Pflegeeinrichtung

Können die Kinder vorrübergehend nicht zu Hause betreut werden, zum Beispiel, weil beide Elternteile berufstätig sind, können Kosten für ein Kurzzeitpflege- oder Tagesheim entstehen. Sind diese höher, als die sogenannte zumutbare Belastung, lohnt es sich eine Steuererleichterung geltend zu machen.

Kinderbetreuungskosten

Entstehen Eltern Kosten für die Betreuung ihres Kindes, beispielsweise durch einen Kindergartenplatz oder eine Tagesmutter, können zwei Drittel (Maximalbetrag 4.000 Euro) davon als Sonderausgabe abgesetzt werden.

Pflegekraft oder Pflegedienst

Bekommt das Kind zuhause externe Unterstützung bei der Grundpflege, kann diese in der Steuererklärung berücksichtigt werden. Als Grundpflege wird die Unterstützung bei täglichen Alltagsroutinen wie der Körperpflege, Ernährung oder Mobilität bezeichnet.

Bei einer Unterstützung in Vollzeit können dabei bis zu 20 Prozent des anfallenden Gehalts und insgesamt bis zu 4.000 Euro im Jahr abgesetzt werden.

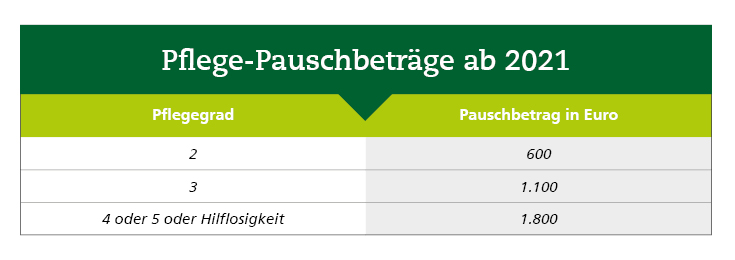

Pflege-Pauschbetrag

Pflegen Eltern ihr Kind persönlich im eigenen Zuhause, steht ihnen der Pflege-Pauschbetrag zu. Das gilt auch dann, wenn sie sich zeitweise Unterstützung von einer ambulanten Pflegekraft holen. Liegt der persönliche Anteil der Pflege über 10 Prozent, so wird der Pflege-Pauschbetrag nicht gekürzt.

Die Höhe des Pflege-Pauschbetrags ist abhängig vom Pflegegrad des Kindes. Die Beträge wurden im Jahr 2021 angehoben und sind seitdem unverändert.

Mehr dazu können Sie in unserem Steuertipp „Pflege-Pauschbeträge in der Steuererklärung“ lesen.